クレジットカードのポイント還元率は、カードによって大きく異なります。

還元率の高いクレジットカードはポイントが貯まりやすいため、よりお得にカードを利用できます。

しかし、クレジットカードの多くは、利用シーンによって獲得できるポイントが異なる「ポイントアッププログラム」を設けているケースが多いです。

そのため、クレジットカードを選ぶ際にはポイント還元率だけではなくポイントアップの条件を確認して、ライフスタイルに合った1枚を選ぶとよいでしょう。

そこで本記事では、ポイント還元率が高いおすすめのクレジットカード20選を紹介します。

各カードのポイントアッププログラムや特約店についても紹介しますので、クレジットカード選びで悩んでいる人はぜひ参考にしてください。

この記事でわかること

- 通常還元率が1.0%以上なら高還元率

- よく利用するお店と相性がよいカードならポイントが貯まりやすい

- 最高還元率は事前に適用条件を確認しておく必要がある

- 効率よくポイントを貯めるにはライフスタイルに合った使い分けが好適

- スマホ決済との併用でポイント二重取りも狙える

カード利用におけるポイント還元についての知識を付け、お得にクレジットカードを利用しましょう。

ポイント還元率は1.0%以上なら高還元率

ポイントの還元率とは、利用金額に応じて還元されるポイントの割合です。

クレジットカードの還元率は、0.5%〜1.0%が一般的ですが、特約店での利用やスマホ決済との併用で5%以上の還元率となるケースもあります。

ポイント還元率は、お店やシーンを問わずいつでも1.0%以上であれば、高還元率のクレジットカードといえるでしょう。

参照元:還元率の高いクレジットカードとは?ポイントを貯めるコツを徹底解説!

では、実際にポイントの還元率が違うと、獲得できるポイントがどれほど異なるのか比較してみます。

還元率の差によるもらえるポイントを比較

クレジットカードのポイント還元率が違うと、還元されるポイントが大きく異なります。

同じものを買っても、還元率0.5%のカードを利用した場合と1.0%のカードを利用した場合では、獲得できるポイントが2倍も違います。

以下の表は、還元率の違いによる獲得ポイント数を比較したものです。

| 還元率0.5% | 還元率1.0% | |

|---|---|---|

| 利用額10,000円 | 50円相当のポイントを獲得 | 100円相当のポイントを獲得 |

| 利用額100,000円 | 500円相当のポイントを獲得 | 1,000円相当のポイントを獲得 |

| 利用額1,000,000円 | 5,000円相当のポイントを獲得 | 10,000円相当のポイントを獲得 |

上記の表でわかる通り、利用額が少なければ還元率による差は小さいのですが、利用額が大きければ還元率による獲得ポイントの差も大きくなります。

そのため、クレジットカードを利用する場合は、還元率の高いカードを選択して損はないでしょう。

高還元率のクレジットカード20選

ここからは、通常還元率やポイントアッププログラム、ポイント利用のしやすさなど、ポイント還元において魅力的なカード20選を紹介します。

クレジットカードのポイントをお得に活用したい人や、クレジットカード選びで悩んでいる人はぜひ参考にしてください。

1.JCB CARD Wは常にポイントが2倍さらに交換レートも魅力

日本で唯一の国際ブランドであるJCBのカードは、高いセキュリティ性で日本のみならず海外でも安心して利用できます。

通常のJCBカードの還元率は0.5%ですが、JCB CARD Wの還元率は1.0%です。

さらに、スターバックスやセブンイレブンなどの特約店では、還元率が2倍〜21倍となるため、ポイントがどんどん貯まっていきます。

他にも、JCB CARD Wは、貯まったポイントを使う際の交換レートも優れています。

交換レートの一例

| 他ポイントに交換 | 1 Oki Dokiポイント→ 5 nanacoポイント 1 Oki Dokiポイント→ 4 dポイント 1 Oki Dokiポイント→ 4 Pontaポイント |

|---|---|

| Amazonでの買い物 | 1 Oki Dokiポイント→ 3.5円 |

| カードの支払いとしてキャッシュバック | 1 Oki Dokiポイント→ 3円 |

| スターバックスカードへのチャージ | 1 Oki Dokiポイント→ 4円 |

このように、Oki Dokiポイントは1ポイントにつき3〜5円の価値があります。

交換するサービスにより交換レートが異なるため、よりお得にポイントを利用したい場合は「nanacoポイント」への交換がおすすめです。

JCB CARD Wは、日常的にセブンイレブンやスターバックス、Amazonを利用する人に適したクレジットカードといえるでしょう。

JCB CARD Wのポイント情報

| お得なポイント情報 | ・利用時のポイント還元率が常に2倍 ・39歳までに申し込みをすると、40歳以降も年会費無料と還元率2倍が継続 ・特約店で還元率が2倍~21倍(ポイントアップ登録が必要) |

|---|---|

| ポイント還元率 | 1.0% ※1,000円につき2ポイント ※1ポイントあたりの価値は5円相当 |

| ポイントの種類 | Oki Dokiポイント |

| ポイントの利用例 | ・他のポイントやマイルに移行 ・Amazonの買い物で利用 ・カードの支払いに充てる ・商品と交換 |

| ポイントの有効期限 | 2年 ※獲得月の24か月後の15日に失効 |

| 特約店・優待店 | スターバックス、セブンイレブン、高島屋、Amazon、小田急百貨店、ドミノピザなど |

JCB CARD Wの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | ・18歳~39歳で本人または配偶者に安定継続収入のある人 ・18歳~39歳の学生(高校生を除く) ※39歳までに申し込みで、40歳以降も利用可能 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| 付帯カード | ETCカード:無料 家族カード:無料 QUICPayカード:無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 海外ショッピング保険:最高100万円 |

| 公式サイト | 【公式】JCBカード W 年会費永年無料!高還元率!新規入会はこちら |

JCB CARD Wは通常還元率が高いだけではなく、セキュリティ面やサービス面においても満足度の高いカードであり、メインカードとしておすすめです。

日常生活でコンビニや飲食店の利用が多い人は、次に紹介する三井住友カード(NL)が適しています。

2.三井住友カード(NL)は日常生活でどんどんポイントが貯まる

三井住友カード(NL)は、通常還元率が0.5%で高くはありませんが、多くのポイントアッププログラムが用意されています。

一例として、対象店舗でタッチ決済を利用すると最大5%のポイント還元や、家族の登録人数によってポイント還元率がアップするなどがあります。

さらに、学生を対象としたお得なポイントアッププログラムも魅力的です。学生を対象としたポイントアッププログラムには、以下の内容が挙げられます。

- AmazonプライムやDAZN、dTVなど対象のサブスク利用で+9.5%還元

- au、docomo、SoftBankなど対象の携帯料金支払いで+1.5%ポイント還元

- LINE Payに三井住友カードを登録し利用すると+2.5%還元

- 「分割払い」や「あとから分割払い」での支払いは、分割手数料分のポイントを還元

大学生や専門学生のいるご家庭であれば、メリットが多いカードといえるでしょう。

三井住友カード(NL)のポイント情報

| お得なポイント情報 | ・入会月+2か月後末日までの利用額×15%のポイントをプレゼント ※入会特典は、キャンペーンにより変更となる場合があります ・対象の飲食店やコンビニなどにてタッチ決済で最大5%還元 ・家族を登録すると、通常ポイント+”家族の人数”%還元 ・対象の好きなお店を登録し、利用すると+0.5%還元 ・学生は対象のサブスク利用で最大10%、携帯料金の支払いで最大2%、QRコード決済で最大3%ポイント還元 ・スマホアプリ「Vポイント」、Visaプリぺ、かぞくのおさいふへのチャージで0.25%還元 |

|---|---|

| ポイント還元率 | 0.5% ※200円につき1ポイント |

| ポイントの種類 | Vポイント |

| ポイントの利用例 | ・「Vポイント」アプリにチャージ ・カードの支払いに充てる ・三井住友銀行の振込手数料に充当 ・ギフトカードに交換 ・商品と交換 ・マイレージに移行 ・ポイント投資 |

| ポイントの有効期限 | 2年 |

| 特約店・優待店 | セブンイレブン、ローソン、マクドナルド、サイゼリヤ、ガスト、ドトールコーヒー、はま寿司 など |

三井住友カード(NL)の基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 満18歳以上の人(高校生を除く) ※20歳未満の人は保護者の同意が必要 |

| スマホ決済 | Apple Pay、Google Pay |

| 付帯カード | ETCカード:無料 家族カード:無料 三井住友カードWAON:発行手数料300円 PiTaPaカード:無料 三井住友カードiD:無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 ※入会後、「選べる無料保険」へ切り替えが可能 |

| 公式サイト | 三井住友カード ナンバーレス(NL)|三井住友VISAカード |

三井住友カード(NL)は、全国的に店舗数の多いコンビニや飲食店などが特約店であるため、暮らす場所を問わずポイントが貯まりやすいカードです。

実店舗よりもインターネットでの買い物やサービスを利用する機会が多い人は、次に紹介する楽天カードが適しています。

3.楽天カードは楽天のサービス利用で還元率がアップ

楽天カードは、通常ポイント還元率が1.0%であるため、利用する場所を問わずポイントが貯まりやすいカードです。

さらに、楽天では楽天各サービスの利用でポイント倍率があがる、ポイントアッププログラムを用意しています。

楽天のポイントアッププログラム「SPU(スーパーポイントアッププログラム)」の一例

| 対象サービス | 達成条件 | ポイントアップ倍率 |

|---|---|---|

| 楽天モバイル | Rakuten UN-LIMIT VII契約中でダイヤモンド会員 | +3倍 |

| 楽天モバイル | Rakuten UN-LIMIT VII契約中でダイヤモンド会員以外 | +2倍 |

| 楽天モバイル | スーパーホーダイ・組み合わせプラン・コミコミプランいずれかの契約 | +1倍 |

| 楽天モバイル | キャリア決済、合計2,000円以上の利用 | +0.5倍 |

| 楽天ひかり | マンションプランまたはファミリープランの契約 | +1倍 |

| 楽天カード | 楽天カードを使って楽天市場で買い物 | +2倍 |

| 楽天銀行 | 楽天銀行の口座で楽天カードの引き落とし | +0.5倍 |

| 楽天銀行 | 楽天銀行の口座で給与、賞与、年金の受け取り | +0.5倍 |

| 楽天トラベル | 1回 5,000円以上のご予約&翌々月末までのご利用 | +1倍 |

| 楽天アプリ | 楽天市場アプリからの買い物 | +0.5倍 |

| 楽天ブックス | 楽天ブックスで1回1,000円以上の買い物 | +0.5倍 |

上記のポイントアップ倍率は、楽天市場で楽天カードを利用した場合に還元されるポイントが対象です。

このようなポイントアッププログラムは、さまざまなサービスを提供している楽天ならではの特徴といえます。

すべてのプログラムで条件を達成するのは難しいのですが、楽天市場での買い物やアプリの利用などは比較的簡単にポイントアップを目指せる内容です。

さらに、楽天では新規入会キャンペーンや楽天スーパーセールなど、さまざまなキャンペーンが頻繁に実施されています。

楽天カードのポイント情報

| お得なポイント情報 | ・新規入会&利用で5,000ポイント獲得 ・入会時期によって7,000ポイントや8,000ポイント、10,000ポイントになるときもある ・SPUプログラムを活用すればポイント還元率が最大16倍のになる ・お買い物マラソンやワンダフルデーなど、ポイントアップキャンペーンが定期的に実施される |

|---|---|

| ポイント還元率 | 1.0% ※100円につき1ポイント |

| ポイントの種類 | 楽天ポイント |

| ポイントの利用例 | ・1ポイント1円として加盟店で利用 ・カードの支払いに充当 ・楽天ペイへチャージ ・楽券の購入 ・楽天ふるさと納税で使用 ・楽天Koboや楽天ブックスなど、楽天が提供するサービスを利用 ・ANAマイルに交換 |

| ポイントの有効期限 | 1年 ※最後にポイントを獲得した月から1年間新規ポイントを獲得しないと失効します。1年に1度でもポイントを獲得するとポイントは失効しません。 |

| 特約店・優待店 | ENEOS、ビックカメラ、ココカラファイン、ミニストップ、餃子の王将、ローソン、ガスト など ※ポイントアップ対象店舗は、国際ブランドによって異なります |

楽天カードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 18歳以上の人(高校生を除く) ※5年制一貫高校に在籍の場合は申込が可能 |

| スマホ決済 | 楽天ペイ、Apple Pay |

| 付帯カード | 家族カード:無料 ETCカード:年会費500円 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| 公式サイト | 楽天カード |

楽天カードは、キャンペーンを上手く利用すると、よりお得にポイントをゲットできるカードといえるでしょう。

カードを持っているだけでよりお得なサービスや特典を受けたい人は、JCB CARD W Plus Lがおすすめです。

4.JCB CARD W Plus Lは女性におすすめのカード

JCB CARD W Plus Lは、本記事でも紹介しているJCB CARD Wと還元率や申込資格、付帯保険など基本的な内容は同じです。

しかし、JCB CARD W Plus Lは、女性向けサービスや特典が充実しています。

例えば、美容やファッションに特化した優待や女性疾病保険のサポート、毎月のプレゼント企画はJCB CARD W Plus Lならではです。

JCB CARD W Plus Lは、女性向けサービスが多いカードですが男性も入会できます。

女性向けの保険への加入はできませんが、美容関連の優待やプレゼント企画などは男性にとってもメリットの多いカードといえるでしょう。

JCB CARD W Plus Lのポイント情報

| お得なポイント情報 | ・利用時のポイント還元率が常に2倍 ・39歳までに申し込みをすると、40歳以降も年会費無料と還元率2倍が継続 ・特約店で還元率が2倍~21倍(ポイントアップ登録が必要) ・毎月さまざまなプレゼント企画や優待がある |

|---|---|

| ポイント還元率 | 1.0% ※1,000円につき2ポイント ※1ポイントあたりの価値は5円相当 |

| ポイントの種類 | Oki Dokiポイント |

| ポイントの利用例 | ・他のポイントやマイルに移行 ・Amazonの買い物で利用 ・カードの支払いに充てる ・商品と交換 |

| ポイントの有効期限 | 2年 ※獲得月の24か月後の15日に失効 |

| 特約店・優待店 | スターバックス、セブンイレブン、高島屋、Amazon、小田急百貨店、ドミノピザなど |

JCB CARD W Plus Lの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | ・18歳~39歳で本人または配偶者に安定継続収入のある人 ・18歳~39歳の学生(高校生を除く) ※39歳までに申し込みで、40歳以降も利用可能 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| 付帯カード | ETCカード:無料 家族カード:無料 QUICPayカード:無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 海外ショッピング保険:最高100万円 |

| 公式サイト | 【公式】JCB カード W plus Lなら年会費永年無料!高還元率! |

通常のJCB CARD Wよりも女性向けの優待やサービスが充実しているJCB CARD W Plus Lは、女性におすすめです。

貯まったポイントを気軽に利用できるカードを探している場合は、次に紹介するdカードが適しています。

5.dカードはドコモユーザー以外でもポイントが貯まりやすい

dカードは、通常ポイント還元率が1.0%の高還元率クレジットカードです。

さらに、dカード加盟店ではカードを提示するだけでポイントが貯まり、特約店ではカード利用でポイントが1.5%〜7%還元されます。

加盟店には、ローソンやファミリーマート、マクドナルドなどがあるため、住む場所問わずポイントが貯まりやすいです。

貯まったポイントは、加盟店で1ポイント1円として利用できるため、ドコモユーザー以外でも持っていて損はありません。

他にも、29歳以下なら旅行保険も充実しているため、はじめてクレジットカードを持つ人に適したカードです。

dカードのポイント情報

| お得なポイント情報 | ・カード入会&利用で最大4,000ポイント獲得(Webエントリー必要) ※上記入会特典は、キャンペーンにより変更になる場合があります ・特約店での利用なら還元率2.0%以上のところも多数あり ・ネットショッピングの際dカードポイントモールを経由すれば、ポイントが1.5~10.5倍貯まる |

|---|---|

| ポイント還元率 | 1.0% ※100円につき1ポイント |

| ポイントの種類 | dポイント |

| ポイントの利用例 | ・加盟店にて1ポイント1円として利用 ・ドコモのサービス料金の支払いに充当 ・商品と交換 ・JALマイルと交換 ・電子マネーiDにキャッシュバック ・ポイント投資 |

| ポイントの有効期限 | 4年 ※ポイントを獲得した月から48か月後の月末に失効 |

| 特約店・優待店 | マツモトキヨシ、ココカラファイン、ENEOS、JAL、スターバックス、ビッグエコー、紀伊國屋書店 など |

dカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | ・満18歳以上の人(高校生を除く) ・本人名義の口座を支払口座として設定 |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:無料 ETCカード:初年度無料 ※2年目以降は、1年間に1度以上利用で無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(29歳以下のみ対象) 国内旅行保険:最高1,000万円(29歳以下のみ対象) dカードケータイ補償:最高1万円 ショッピング保険:年間100万円まで |

| 公式サイト | dカードのご紹介 |

dカードは、ドコモユーザーであればケータイ補償などもあるため、持っていた方がよいでしょう。

通常還元率が高いカードを探している人は、次に紹介するリクルートカードがおすすめです。

6.リクルートカードは常に還元率が1.2%

リクルートカードは、通常のポイント還元率が1.2%とクレジットカードのなかでもとくに還元率が高いカードです。

さらに、じゃらんやポンパレモールなどリクルートが提供しているサイトで、リクルートカードを利用するとポイント還元率が最大4.2%にアップします。

ただし、他のクレジットカードのように、特定の店舗でポイント還元率アップや優待などはありません。

しかし、通常還元率や付帯保険などクレジットカードの基本的内容は、他のクレジットカードと比べ充実しています。

そのため、日常で利用する店舗がとくに決まっていない人は、リクルートカードが好適です。

リクルートカードのポイント情報

| お得なポイント情報 | ・新規入会特典として1,000ポイントもらえる ・発行日の翌日から60日以内にカードを利用すると3,000ポイントもらえる ・発行日の翌日から60日以内に携帯料金を自動振替で支払いすると4,000ポイントもらえる ※上記入会特典は、キャンペーンにより変更となる場合があります ・いつどこで利用してもポイント還元率が1.2%以上 ・リクルートが提供しているサービスは、ポイント還元率が最大4.2% |

|---|---|

| ポイント還元率 | 1.2% ※1か月分利用額合計の1.2%に対し、小数点第1位以下を切り捨てたポイント数を付与 |

| ポイントの種類 | リクルートポイント |

| ポイントの利用例 | ・じゃらんやホットペッパーなどリクルートが提供するサービスで1ポイント1円として利用 ・Pontaポイント、dポイントへ移行 |

| ポイントの有効期限 | 1年 ※ポイント獲得から12か月後の月末に失効 |

| 特約店・優待店 | 無し |

リクルートカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | ・18歳以上で本人か配偶者に安定した収入がある人 ・18歳以上の学生(高校生を除く) |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:無料 ETCカード:無料(JCBのみ) ※ETCは、国際ブランドMastercard、Visaを選択した場合、発行手数料1,100円がかかります |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 国内旅行損害保険:最高1,000万円 ショッピング保険:年間200万円 |

| 公式サイト | リクルートカード |

優待やサービスなど必要なければ、リクルートカードは非常におすすめのカードです。

日常的にイオングループを利用する機会が多い人は、次に紹介するイオンカードセレクトが適しています。

7.イオンカードセレクトはイオングループでの買い物は常にポイントが2倍

イオンカードセレクトは、通常のポイント還元率が0.5%とそれほど高くはありませんが、イオングループでの買い物は常に還元率1.0%です。

さらに、イオングループ各店で毎月20日30日に開催されている「お客様感謝デー」では、カードを提示するだけで買い物代金が5%offになります。

他にも、ポイントが2〜5倍となるお得なイベントも毎月開催されているため、日常的にイオングループでの買い物が多い人に最適なカードです。

ただし、通常時のポイント還元率やイベント内容は、イオングループを利用しない人にとってメリットが少ないカードといえるでしょう。

イオンカードのポイント情報

| お得なポイント情報 | ・Webから新規入会で1000ポイントプレゼント ・入会後、利用額に応じて最大10,000ポイントプレゼント ・29歳以下はさらに5%キャッシュバック ※キャンペーンによりもらえるポイントが変わる可能性があります ・イオングループでの利用はいつでもポイントが2倍貯まる ・毎月10日はイオン以外のお店でもポイントが2倍 ・10日20日30日は、イオンモール専門店でポイント5倍 ・オートチャージ200円ごとに1ポイント貯まる ・公共料金の支払い1件につき毎月5ポイント貯まる ・給与受け取りをイオン銀行に指定すると毎月10ポイント貯まる ・毎月20日、30日はカード提示で買い物代金が5%off ・イオングループでは、クレジットカードを利用しなくても提示するだけでポイントが貯まる |

|---|---|

| ポイント還元率 | 0.5% ※200円につき1ポイント |

| ポイントの種類 | WAONポイント |

| ポイントの利用例 | ・加盟店で1ポイント1円として利用 ・商品や商品券に交換 ・電子マネーWAONに移行 ・他ポイントへ移行 |

| ポイントの有効期限 | 2年 ※ポイント獲得月の翌々年の月末に失効 |

| 特約店・優待店 | イオングループ各店、カラオケビッグエコー、タイムズカーレンタル、AOKI、ピザーラ、DKダイニング など |

イオンカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 18歳以上で電話連絡が可能な人 ※高校生は高校卒業年の1月1日以降から申込可能 |

| スマホ決済 | Apple Pay、AEON Pay、イオンiD |

| 付帯カード | 家族カード:無料 ETCカード:無料 |

| 付帯保険 | ショッピングセーフティ保険:最高50万円 |

| 公式サイト | イオンカードセレクト | イオンカード 暮らしのマネーサイト |

休日は家族でイオンに行く機会が多いファミリー層であれば、サブカードとして持つのもおすすめです。

イオンよりもマルイでの買い物が多い人は、次に紹介するエポスカードが適しています。

8.エポスカードはポイントアップショップでの買い物でポイント3倍

エポスカードは、通常還元率が0.5%と高くはありませんが、マルイ店舗を利用する人にとって利用価値の高いカードです。

定期的にマルイの店舗で実施しているセール「マルコとマルオの7日間」では、エポスカードを利用すると10%offで買い物ができます。

他にも、エポスカードには全国7,000店舗ほどの優待施設があります。

優待施設では、提示するだけで割引やサービスを受けられるものもあるため、エポスカードは持っているだけでもメリットが大きいカードといえるでしょう。

エポスカードのポイント情報

| お得なポイント情報 | ・マルコとマルオの7日間の期間中はエポスカードを利用すると10%offで買い物ができる ・特約店が全国に約7,000店舗あり、割引やサービスを受けられる ・EPOSポイントUPサイトを経由してネットショッピングするとポイントが2~30倍貯まる ・入会特典として2000円相当のポイントかクーポンが受け取れる |

|---|---|

| ポイント還元率 | 0.5% ※200円につき1ポイント |

| ポイントの種類 | エポスポイント |

| ポイントの利用例 | ・マルイでの買い物に1ポイント1円として利用 ・商品券やギフト券に交換 ・他ポイントに移行 ・商品と交換 ・ANA、JALマイルに交換 ・ポイント投資 |

| ポイントの有効期限 | 2年 ※期限が切れる3か月前からEPOS Netにて有効期限延長の申し込みが可能 |

| 特約店・優待店 | マルイ、モディ、モンテローザグループ、DKダイニング、ビッグエコー、シダックス、イオンシネマ、富士急ハイランド、大江戸温泉物語 など |

エポスカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 18歳以上の人(高校生を除く) |

| スマホ決済 | Apple Pay、Google Pay、EPOS Pay |

| 付帯カード | ETCカード:年会費無料 家族カード:なし |

| 付帯保険 | 海外旅行傷害保険:最高500万円(自動付帯) |

| 公式サイト | エポスカード |

カードを持つのであれば、優待やサービスも活用したい人は、エポスカードがおすすめです。

貯まったポイントを利用する前に失効してしまった経験がある人は、次に紹介するVIASOカードが適しています。

9.VIASOカードならポイントが自動キャッシュバック

VIASOカードは、1年間に貯まったポイントが自動で指定の口座にキャッシュバックされるクレジットカードです。

キャッシュバックには手続きが不要なため、うっかり失効してしまう心配がありません。

ただし、1,000ポイント以下の場合は、キャッシュバックの対象とならず失効してしまいます。

そのため、入会前に1年で1,000ポイント以上貯められるかどうかのシミュレーションが必須です。

ちなみに、1,000ポイント獲得するには20万円利用する必要があります。

とはいえ、ETCや携帯料金の支払いは還元率2倍、「POINT名人.com」経由ネットショッピングでは、ポイント2倍以上のショップが多数あります。

そのため、実際には利用額20万円以下で1,000ポイント以上獲得するケースが多いです。

VIASOカードは、使い方によって1,000ポイント以上の獲得も難しくないカードといえるでしょう。

VIASOカードのポイント情報

| お得なポイント情報 | ・入会から3か月後の月末までに会員専用WEBサービスのID登録+15万円以上利用で8,000円キャッシュバック ・上記条件を満たし、「楽Pay」に登録で2,000円キャッシュバック ※上記入会特典は、キャンペーンにより変更となる場合があります ・POINT名人.comを経由してネットショッピングするとボーナスポイントが貯まる ・ETCや特定キャリアの携帯、プロバイダーの利用料金は2倍貯まる |

|---|---|

| ポイント還元率 | 0.5% ※1,000円につき5ポイント |

| ポイントの種類 | VIASOポイント |

| ポイントの利用例 | ・1ポイント1円としてポイントを自動キャッシュバック(手続きは不要) |

| ポイントの有効期限 | 1年 ※入会日を基準に1年間 ※1,000ポイント以下はキャッシュバックの対象外となり失効 |

| 特約店・優待店 | 無し |

VIASOカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | ・18歳以上で本人または配偶者に安定した収入がある人 ・18歳以上の学生(高校生を除く) |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:無料 ETCカード:発行手数料1,100円 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 ショッピング保険:年間100万円 |

| 公式サイト | VIASOカード|クレジットカードなら三菱UFJニコス |

毎年1,000ポイント以上貯められる人は、VIASOカードが好適です。

毎年誕生月に旅行やショッピングなどする人は、次に紹介するライフカードが適しています。

10.ライフカードは誕生月のポイントが3倍に

ライフカードは、通常のポイント還元率は0.5%とそれほど高くありませんが、初年度や誕生月など期間限定でポイント還元率が高くなるカードです。

入会から1年間はポイントが1.5倍なので還元率が0.75%となり、誕生月にはポイントが3倍なので還元率1.5%となります。

そのため、毎年誕生日に旅行へ行く人や高価な買い物をする人であれば、ポイントが貯まりやすいです。

他にも、誕生月にL-Mall経由で、日用品などをまとめ買いするのも賢い方法といえるでしょう。

ライフカードのポイント情報

| お得なポイント情報 | ・カード新規発行で1,000円相当のポイントプレゼント ・入会後のカードショッピングで最大6,000円相当のポイントプレゼント ・入会後、家族や友人を紹介すると3,000円相当のポイントプレゼント ※上記入会特典は、キャンペーンにより変更となる場合があります ・入会後1年間はポイントが1.5倍 ・誕生日月のポイントが3倍 ・入会後の2年目以降は利用額に応じてポイント還元率が最大2.0% ・ネットショッピングは「L-Mall」を経由でポイントが最大25倍 |

|---|---|

| ポイント還元率 | 0.5% ※1,000円につき1ポイント、1ポイント5円相当 |

| ポイントの種類 | LIFEサンクスポイント |

| ポイントの利用例 | ・指定の口座にキャッシュバック ・商品と交換・ギフトカードに交換 ・他ポイントへ移行(楽天ポイント、dポイントなど) |

| ポイントの有効期限 | 最大5年 ※自動繰越は2年間、3年目以降は毎年「繰越手続き」を行うと最大5年間繰り越しとなる |

| 特約店・優待店 | サカイ引越センター、乗馬クラブクレイン、押入れ産業、アイスパビリオン、富士急ハイランド など |

ライフカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 日本在住の18歳以上(高校生を除く)で、電話連絡が取れる人 |

| スマホ決済 | Apple Pay、Google Pay |

| 付帯カード | 家族カード:無料 ETCカード:初年度無料 ※1年に1度以上の利用で年会費(1,100円)が無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 国内旅行傷害保険:最高1,000万円 ショッピング保険:年間300万円 ※カードの種類によって補償内容が異なります |

| 公式サイト | ライフカード |

ライフカードは、使うタイミング次第でポイントがどんどん貯まっていくカードといえるでしょう。

近所にイトーヨーカドーがある人は、次に紹介するセブンカード・プラスを持つのがおすすめです。

11.セブンカード・プラスならnanacoポイントが効率的に貯まる

セブンカード・プラスの通常ポイント還元率は0.5%ですが、セブンイレブンやイトーヨーカドーなどセブン&アイグループでは還元率2倍の1.0%となります。

さらに、電子マネーnanacoへのチャージでも200円ごとに1ポイントが貯まるため、nanacoでの支払いが多い人は効率的にポイントが貯まります。

他にも、「8」のつく日はカードの利用でイトーヨーカドーでの買い物代金が5%offとなるのも魅力です。

セブンカード・プラスのポイント情報

| お得なポイント情報 | ・新規入会+カードショッピングで1,500ポイントプレゼント ・入会時、国際ブランドJCBを選択で900ポイントプレゼント ・入会時、スマリボの設定+登録で1,000ポイントプレゼント ・入会時、支払口座をオンラインで設定すると500ポイントプレゼント ・入会時、キャッシング枠の設定で500ポイント ・支払口座をセブン銀行に設定すると500ポイントプレゼント ・入会時、メルマガの登録で100ポイントプレゼント ※上記の入会ボーナスポイントは、キャンペーンにより変更になる場合があります ・セブンイレブンやイトーヨーカドーなど対象店舗ではポイント還元率1.0% ・nanacoへのチャージでもポイントが貯まる ・8日、18日、28日はイトーヨーカドーでの買い物代金が5%off ・利用金額に応じてボーナスポイントプレゼント |

|---|---|

| ポイント還元率 | 0.5% ※200円につき1ポイント |

| ポイントの種類 | nanacoポイント |

| ポイントの利用例 | ・1ポイント1円として電子マネーnanacoにチャージ ・ANAマイル、ANAスカイコインに交換 |

| ポイントの有効期限 | 当年4月1日~翌年3月31日までのポイントは、翌々年の3月31日まで利用可能 |

| 特約店・優待店 | 全国のセブン&アイ・ホールディングス各店 |

セブンカード・プラスの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | ・18歳以上で、本人または配偶者に安定した収入がある人 ・18歳以上の学生(高校生を除く) |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:無料 ETCカード:無料 |

| 付帯保険 | ショッピング保険(海外):最高100万円 |

| 公式サイト | セブンカード |

セブンカード・プラスは、セブンイレブンやイトーヨーカドーをよく利用する人に最適なクレジットカードです。

日曜日にまとめ買いや家族でお出かけする人は、次に紹介するTカードPrimeが適しています。

12.TカードPrimeは日曜日の還元率が1.5%

TカードPrimeは、毎週日曜日にポイント還元率がアップするクレジットカードです。

通常のポイント還元率も1.0%と高還元率ながら、毎週日曜日には1.5%と超高還元率となります。

そのため、日曜日に食品や日用品をまとめ買いする人にとって最適なカードといえるでしょう。

さらに、旅行やレジャーなどの優待特典も充実しているため、休日のお出かけが多いファミリー層にも適しています。

貯まったポイントは、1年間放置しない限り有効期限が無期限なのも嬉しいポイントです。

TカードPrimeのポイント情報

| お得なポイント情報 | ・入会時、Jリボに登録で1,000ポイントプレゼント ・入会から3か月以内の利用額に応じて最大5,000ポイントプレゼント ※上記入会特典は、キャンペーンにより変更となる場合があります ・毎週日曜日の利用分は還元率が1.5%(200円につき3ポイント付与) ・リボ払い利用で還元率が2.0%(200円につき2ポイント付与) ・Tモール経由のネットショッピングでさらにポイントが貯まる |

|---|---|

| ポイント還元率 | 1.0% ※100円につき1ポイント |

| ポイントの種類 | Tポイント |

| ポイントの利用例 | ・1ポイント1円としてTポイント加盟店で利用 ・電子マネー「Tマネー」にチャージ・商品と交換 ・ANAマイルと交換・他ポイントと交換 ・ポイント投資 |

| ポイントの有効期限 | 1年間(自動延長あり) ※最後にポイントが変動した日(獲得、利用)から1年間 |

| 特約店・優待店 | 109シネマズ&ムービル、カラオケルーム歌広場、てもみんグループ、日産レンタカー、カラオケバンバン、鴨川シーワールド など |

TカードPrimeの基本情報

| 年会費 | 初年度無料 ※1年に1回以上利用で、2年目以降の年会費(1,375円)が無料 |

|---|---|

| 申込資格 | 日本在住の18歳以上の人(高校生を除く) |

| スマホ決済 | Apple Pay、Google Pay |

| 付帯カード | ETCカード:無料 家族カード:無し |

| 付帯保険 | ・海外旅行損害保険:最高2,000万円 ・国内旅行損害保険:最高1,000万円 |

| 公式サイト | 【公式】TカードPrime |

TカードPrimeは、優待やサービスも充実しているため、サブカードとして持つのもおすすめです。

入会後半年以内にカードをたくさん利用する機会がある人は、次に紹介するOrico Card THE POINTが適しています。

13.Orico Card THE POINTは入会後6か月間還元率が2.0%

Orico Card THE POINTは、通常のポイント還元率が1.0%で、入会後半年間は還元率2.0%と非常に高い還元率です。

そのため、半年以内に結婚や出産、引っ越しなど大きな買い物をする人に適しています。

ただし、オリコポイントは有効期限が加算月を含めて12か月間と短い点は注意が必要です。

他にも、交換は500ポイントからとなっているため、1年間に500ポイント以上貯められないとポイントを利用できないまま失効してしまいます。

そのため、Orico Card THE POINTに入会する前には、年間500ポイント以上貯まるかどうかの確認が必要です。

ちなみに500ポイントは、通常のショッピングでも年間50,000円ほどの利用で貯まります。

オリコモール経由でのネットショッピングであれば、より少額で500ポイント貯まるため、難易度はそれほど高くありません。

Orico Card THE POINTのポイント情報

| お得なポイント情報 | ・新規入会で1,000ポイントプレゼント ・入会後、期間中にカードを3回以上の利用し50,000円以上お買い物をした場合7,000ポイントプレゼント ※上記入会特典は、キャンペーンにより変更となる場合があります ・入会から6か月はポイント還元率2.0%(上限5,000ポイント) ・オリコモールを経由したネットショッピングなら還元率2.0%以上 |

|---|---|

| ポイント還元率 | 1.0% ※100円につき1ポイント |

| ポイントの種類 | オリコポイント |

| ポイントの利用例 | ・商品やギフト券と交換 ・他ポイントへ移行 ・マイルと交換 |

| ポイントの有効期限 | 1年 ※加算月を含めて12か月間 |

| 特約店・優待店 | 無し |

Orico Card THE POINTの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 満18歳以上の人 |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:無料 ETCカード:無料 |

| 付帯保険 | 無し |

| 公式サイト | ポイント高還元率のクレジットカード Orico Card THE POINT(オリコカード ザ ポイント) |

結婚や引っ越しなど、大きなライフイベントを控えている人はOrico Card THE POINTを作っておくとよいでしょう。

結婚や引っ越しで大型家電を購入する予定がある人は、次に紹介するビックカメラSuicaカードもおすすめです。

14.ビックカメラSuicaカードならビックカメラでの買い物還元率が10.0%

ビックカメラSuicaカードは、ビックポイントとJRE POINT2種類のポイントが貯まるカードです。

ビックカメラでの買い物はポイント還元率10.0%、さらにSuicaへのオートチャージや定期購入でもポイントが貯まっていきます。

他にも、全国のホテルやレストランなど、受けられるさまざまな優待サービスも魅力的です。

ビックカメラSuicaカードのポイント情報

| お得なポイント情報 | ・新規入会で2,000ポイントプレゼント ・ビックカメラグループ各店で50,000円以上利用で、利用額に応じて最大6,000ポイントプレゼント ※上記入会特典は、キャンペーンにより変更となる場合があります ・ビックカメラでの買い物はポイント還元率10.0% ・ビックカメラの買い物はチャージしたSuicaで支払うとビックポイントとJRE POINTの二重取りが可能(還元率11.5%) ・オートチャージ、モバイルSuicaへのチャージで還元率1.5% ・モバイルSuicaで定期券を購入すると還元率3.0% ・「えきねっと」利用で最大5.0%還元 ・「JRE MALL」でカード決済すると還元率が最大3.5% |

|---|---|

| ポイント還元率 | 実質1.0% ※1,000円につきビックポイントとJRE POINTが各5ポイント貯まる |

| ポイントの種類 | ビックポイント JRE POINT |

| ポイントの利用例 | ・1JRE POINT1円としてSuicaにチャージ ※ビックポイントは1,500ポイントで1,000円分のチャージ ・JRE POINTをビックポイントへ移行・商品券や商品と交換 |

| ポイントの有効期限 | ビックポイントとJRE POINTどちらも2年間 ※ビックポイントは最後にポイントを獲得した日から2年間 JRE POINTは最後にポイントが変動した日(獲得、利用)から2年後の月末 |

| 特約店・優待店 | JR東日本ホテルズ、JRホテルグループ、大江戸温泉物語、サカイ引越センター、カラオケ ビッグエコー、DKダイニング など |

ビックカメラSuicaカードの基本情報

| 年会費 | 初年度無料 ※年に1回以上利用で、2年目以降の年会費(524円)が無料 |

|---|---|

| 申込資格 | 日本在住で18歳以上の電話連絡が取れる人 |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:無し ETCカード:年会費524円 |

| 付帯保険 | 海外旅行傷害保険:最高500万円(自動付帯) 国内旅行傷害保険:最高1,000万円 |

| 公式サイト | ビックカメラSuicaカード:ビューカード |

ビックカメラSuicaカードは、ビックカメラや駅ビルをよく利用している人、通勤や通学でSuicaを利用している人に最適なカードです。

ポイントの有効期限を気にしたくない人は、次に紹介するセゾンパール・アメリカン・エキスプレス・カードが適しています。

15.セゾンパール・アメリカン・エキスプレス・カードは永久不滅ポイントが魅力

セゾンパール・アメリカン・エキスプレス・カードは、ポイントに有効期限がないため、ポイントが失効してしまう恐れがないカードです。

いくらポイント還元率が高くても、有効期限が切れて失効してしまっては意味がありません。

セゾンパール・アメリカン・エキスプレス・カードは、毎月の利用額が少ない人でもポイントをゆっくり貯められます。

さらに、対象店で利用額に応じたキャッシュバック(事前登録が必要)など、魅力的な優待も随時実施されます。

お得な優待は先着事前登録制が多いため、会員になった際には定期的にサイトをチェックするのがおすすめです。

セゾンパール・アメリカン・エキスプレス・カードのポイント情報

| お得なポイント情報 | ・公式サイトより入会し、入会後3か月以内に50,000円以上ショッピング利用で6,500円相当のポイントプレゼント ・上記の内容+キャッシング利用で1,500円相当、上記の内容+家族カード発行で1,500円相当のポイントプレゼント ※上記入会特典は、キャンペーンにより変更となる場合があります ・QUICPayの利用で最大2.0%還元 ・セゾンポイントモール経由でのネットショッピングならポイントが最大30倍にアップ・海外での利用はポイント2倍 |

|---|---|

| ポイント還元率 | 0.5% ※1,000円につき1ポイント、1ポイント5円相当 |

| ポイントの種類 | 永久不滅ポイント |

| ポイントの利用例 | ・商品と交換 ・200ポイント900円としてネットショッピングの支払いに充当 ・ポイント投資 |

| ポイントの有効期限 | 永久不滅 |

| 特約店・優待店 | スターバックス、東急ストア、ゴルフスケープ、成城石井、ビックカメラ、カレコ・カーシェアリングクラブ など |

セゾンパール・アメリカン・エキスプレス・カードの基本情報

| 年会費 | 初年度無料 ※1年間に1円以上利用で、2年目以降の年会費(1,100円)が無料 |

|---|---|

| 申込資格 | 18歳以上で連絡が取れる人 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay、iD |

| 付帯カード | 家族カード:無料 ETCカード:無料 |

| 付帯保険 | 無し |

| 公式サイト | 【公式】セゾンパール・アメリカン・エキスプレス®・カード【年会費無料】 |

セゾンパール・アメリカン・エキスプレス・カードは、クレジットカードよりもQUICPayで決済する機会が多い人におすすめです。

QUICPayではなくPayPayを利用している人は、次に紹介するPayPayカードが適しています。

16.PayPayカードはPayPayポイントがどんどん貯まる

PayPayカードは、QRコード決済サービス「PayPay」へ直接チャージできる唯一のクレジットカードです。

ポイント還元率は常時1.0%と高還元率でありながら、ソフトバンクの携帯利用料金やYahoo!ショッピングでの買い物は還元率がさらにアップします。

そのため、PayPayユーザーの他にも、ソフトバンクユーザーやYahoo!ショッピング利用者であれば、ポイントが貯まりやすいカードです。

さらに、PayPayポイントは有効期限が無期限なので、毎月の利用額が少ない人でもゆっくりポイントを貯められます。

ただし、PayPayポイントは他のポイントに移行できないため、PayPayを利用しない人にとっては利用価値が低いポイントです。

日常的にPayPayを利用している人であれば、PayPayカードはチャージの手軽さやポイント還元率の高さなどが魅力的なカードといえるでしょう。

PayPayカードのポイント情報

| お得なポイント情報 | ・新規発行で2,000ポイントプレゼント ・入会から2か月以内に3回以上利用で3,000ポイントプレゼント ※上記入会特典は、キャンペーンにより変更となる場合があります ・ソフトバンク、ワイモバイルユーザーなら利用料金の最大1.5%ポイントが貯まる・Yahoo!ショッピングでは最大7.0%付与され、さらに「5」のつく日は+4%貯まる ・PayPayあと払いの登録で還元率1.5% ・Yahoo!ショッピング、LOHACOでPayPayあと払いにて買い物をすると最大5.0%還元 |

|---|---|

| ポイント還元率 | 1.0% ※100円につき1ポイント |

| ポイントの種類 | PayPayポイント |

| ポイントの利用例 | ・1ポイント1円としてPayPayの支払いに利用・ポイント運用 |

| ポイントの有効期限 | 無期限 |

| 特約店・優待店 | 無し |

PayPayカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 下記条件を満たす人 ・日本在住・18歳以上(高校生を除く) ・本人または配偶者に安定した収入がある人 ・電話連絡が可能な人 |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:無料ETCカード:年会費550円 |

| 付帯保険 | 無し |

| 公式サイト | PayPayカード |

PayPayカードは、ソフトバンクユーザーであれば持っていて損はないカードです。

利用しているスマホのキャリアがソフトバンクではなく、ドコモの場合は次に紹介するdカードGOLDが適しています。

17.dカードGOLDはドコモ携帯料金の還元率が最大10.0%

dカードGOLDは、ドコモの携帯とドコモ光、ドコモでんきの利用料金は還元率が10.0%です。

具体的にいうと、携帯と光は1,000円につき100ポイント、電気は「ドコモでんきGreen」の契約で100円につき1ポイントが貯まります。

ドコモの携帯とインターネットの利用料金が月10,000円以上かかっている場合は、それだけで年会費以上のポイントが獲得できます。

他にも、dカードGOLDは、ポイント還元率が高いだけではなく、付帯保険や優待サービスも充実しています。

しかし、dカードGOLDは年会費が発生するため、獲得ポイントをシミュレーションしてから入会を検討するのが賢明です。

dカード GOLDのポイント情報

| お得なポイント情報 | ・カード入会&利用で11,000ポイント獲得(Webエントリー必要) ・入会日~翌々月末まで+15%ポイント還元 ※上記入会特典ポイントは、キャンペーンにより変更になる場合があります ・特約店での利用なら還元率2.0%以上のところも多数あり ・ネットショッピングの際dカードポイントモールを経由すれば、ポイントが1.5~10.5倍貯まる |

|---|---|

| ポイント還元率 | 1.0% ※100円につき1ポイント |

| ポイントの種類 | dポイント |

| ポイントの利用例 | ・加盟店にて1ポイント1円として利用 ・ドコモのサービス料金の支払いに充当 ・商品と交換 ・JALマイルと交換 ・電子マネーiDにキャッシュバック ・ポイント投資 |

| ポイントの有効期限 | 4年 ※ポイントを獲得した月から48か月後の月末に失効 |

| 特約店・優待店 | マツモトキヨシ、ココカラファイン、ENEOS、JAL、スターバックス、ビッグエコー、紀伊國屋書店 など |

dカード GOLDの基本情報

| 年会費 | 11,000円(税込) |

|---|---|

| 申込資格 | ・満20歳以上(学生を除く)で安定した継続収入がある ・本人名義の口座を支払口座として設定 |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:無料 ETCカード:初年度無料 ※2年目以降は、1年間に1度以上利用で無料 |

| 付帯保険 | ・海外旅行傷害保険:最高1億 ・国内旅行保険:最高5,000万円 ・ケータイ補償:最高10万円 ・ショッピング保険:年間300万円まで |

| 公式サイト | dカード GOLDのご紹介 |

ドコモユーザーであれば、通常のdカードよりもdカードGOLDがポイントを獲得できる可能性が高いでしょう。

ドコモユーザー以外でコンビニ利用が多い人は、次に紹介するSAISON GOLD Premiumがおすすめです。

18.SAISON GOLD Premiumは使えば使うほど特典が増えていく

SAISON GOLD Premiumは、コンビニやカフェの利用が多い人におすすめのカードです。

セブンイレブンやローソン、スターバックスなど対象のコンビニやカフェでは、利用額に応じて最大5.0%還元となります。

さらに、映画料金が1,000円となるなど、飲食店やレジャーなどの優待も充実しています。

他にも、ポイントの有効期限がない永久不滅ポイントで、ポイントが失効する恐れもありません。

年間100万円以上の利用で、年会費11,000円が翌年以降永年無料となるのも嬉しいポイントです。

SAISON GOLD Premiumのポイント情報

| お得なポイント情報 | ・対象のカフェやコンビニは還元率が最大5.0% ・50万円利用ごとにボーナスポイントとして0.5%還元 ・セゾンふるさと納税では5.0%還元 ・ポイントの有効期限が無期限 ・apollostation、出光、シェルでは永久不滅ポイントとPontaポイントがダブルで貯まる |

|---|---|

| ポイント還元率 | 0.5% ※1,000円につき1ポイント、1ポイント5円相当 |

| ポイントの種類 | 永久不滅ポイント |

| ポイントの利用例 | ・商品やギフト券と交換 ・カードの支払いに充当 ・ふるさと納税に利用 ・ポイント投資 |

| ポイントの有効期限 | 無期限 |

| 特約店・優待店 | カラオケ館、モンテローザグループ、オリックスレンタカー、ジャンボカラオケ広場、ピザーラ など |

セゾンカードインターナショナルの基本情報

| 年会費 | 11,000円 ※年間100万円以上利用で翌年以降の年会費永年無料 |

|---|---|

| 申込資格 | 18歳以上で連絡が可能な人 |

| スマホ決済 | Apple Pay、Google Pay |

| 付帯カード | 家族カード:無料 ETCカード:無料 |

| 付帯保険 | ・海外旅行傷害保険:最高1,000万円 ・国内旅行傷害保険:最高1,000万円 |

| 公式サイト | 【公式】SAISON GOLD Premium | クレジットカードはセゾンカード |

SAISON GOLD Premiumは、ポイント還元率以外にも優待やサービス面でも魅力的なカードです。

コンビニだけではなく飲食店の利用機会も多い人は、次に紹介する三井住友カードゴールド(NL)が適しています。

19.三井住友カードゴールド(NL)は年100万円以上利用する人に最適

三井住友カードゴールド(NL)は、カード利用が多い人に適したクレジットカードです。

三井住友カードゴールド(NL)では、年間100万円以上の利用で年会費が無料となり、さらにボーナスポイントとして10,000ポイントが付与されます。

実際に100万円利用した場合の還元率は、以下の通りです。

1,000,000(円)×0.5%=5,000ポイント

5,000ポイント+10,000ボーナスポイント=15,000ポイント

1,000,000円利用すると15,000ポイント獲得できるため、実質還元率は1.5%となります。

三井住友カードゴールド(NL)は、通常還元率が0.5%とそれほど高くはありません。

しかし、コンビニや飲食店など対象の店舗ではポイントがアップするため、実際には上記で紹介したポイントよりも多くポイントが貯まるケースが多いでしょう。

三井住友カードゴールド(NL)のポイント情報

| お得なポイント情報 | ・入会月+2か月後末日までの利用額×15%のポイントをプレゼント ※入会特典は、キャンペーンにより変更となる場合があります ・年間100万円以上の利用で10,000ポイントプレゼント ・対象の飲食店やコンビニなどにてタッチ決済で最大5%還元 ・家族を登録すると、通常ポイント+”家族の人数”%還元 ・対象の好きなお店を登録し、利用すると+0.5%還元 ・スマホアプリ「Vポイント」、Visaプリぺ、かぞくのおさいふへのチャージと利用で最大0.5%還元 |

|---|---|

| ポイント還元率 | 0.5% ※200円につき1ポイント |

| ポイントの種類 | Vポイント |

| ポイントの利用例 | ・「Vポイント」アプリにチャージ ・カードの支払いに充てる ・三井住友銀行の振込手数料に充当 ・ギフトカードに交換・商品と交換 ・マイレージに移行 ・Vポイント投資にて買付に使用 |

| ポイントの有効期限 | 2年 |

| 特約店・優待店 | セブンイレブン、ローソン、マクドナルド、サイゼリヤ、ガスト、ドトールコーヒー、はま寿司 など |

三井住友カードゴールド(NL)の基本情報

| 年会費 | 5,500円 ※年間100万円以上の利用で翌年以降の年会費無料 |

|---|---|

| 申込資格 | 満20歳以上で本人に安定継続した収入がある人 |

| スマホ決済 | Apple Pay、Google Pay |

| 付帯カード | ETCカード:無料 家族カード:無料 三井住友カードWAON:発行手数料300円 PiTaPaカード:無料 三井住友カードiD:無料 |

| 付帯保険 | ・海外旅行傷害保険:最高2,000万円 ・国内旅行傷害保険:最高2,000万円 ・ショッピング保険:年間300万円 ※入会後、「選べる無料保険」へ切り替えが可能 |

| 公式サイト | 三井住友カード ゴールド(NL) |

年間利用額が100万円以上となる人は、三井住友カード(NL)よりも三井住友カードゴールド(NL)が適しています。

より付帯サービスが充実したステータス性の高いカードを探している人は、次に紹介するアメリカン・エキスプレス・ゴールド・カードが好適です。

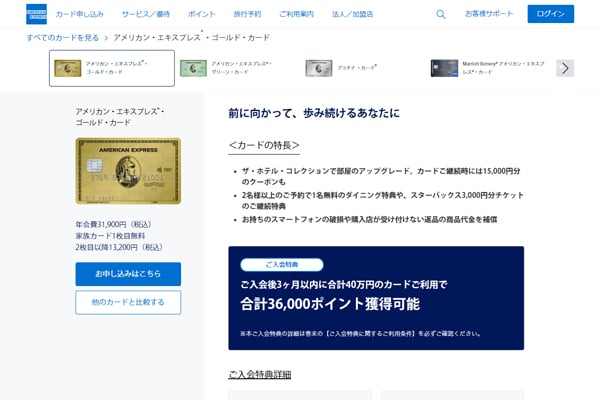

20.アメリカン・エキスプレス・ゴールド・カードは年会費無料カードにはない特典が充実

アメリカン・エキスプレス・ゴールド・カードは、付帯特典やポイントアッププログラムなどが非常に魅力的なカードです。

ゴールド会員であれば、空港VIPラウンジを利用できる「プライオリティ・パス・メンバーシップ(年会費99米ドル)」に無料で登録できます。

さらに、ポイントをより効率的に貯めたい人は、年会費3,300円の「メンバーシップ・リワード・プラス」への加入がおすすめです。

メンバーシップ・リワード・プラスに加入すると、以下のサービスが適用となります。

- ポイントの有効期限が無期限となる

- AmazonやYahoo!ショッピングなど特定加盟店の利用でポイント還元率が3.0%となるプログラムが適用になる

- マイルへの移行などポイント利用時の移行・交換レートがアップ

年会費が発生するものの、ポイントの有効期限が無期限となったり還元率がアップしたりするため、利用頻度が高い人は加入して損はないでしょう。

アメリカン・エキスプレス・ゴールド・カードのポイント情報

| お得なポイント情報 | ・入会後3か月以内に1万円以上利用で1,000ポイントプレゼント ・入会後3か月以内に25万円以上利用で9,000ポイントプレゼント ・入会後3か月以内に40万円以上利用で22,000ポイントプレゼント ・合計40万円利用で4,000ポイントプレゼント ・空港VIPラウンジ利用可能 ・継続特典として対象ホテルで利用できる15,000円分のクーポンをプレゼント ・国内外約250店舗のレストランにて所定のコース2名以上の予約で1名無料 ・継続特典としてスターバックスドリンクチケット3,000円分プレゼント ・年2回開催されるユニバーサルスタジオジャパン貸切ナイトに応募可能 |

|---|---|

| ポイント還元率 | 1.0% ※100円につき1ポイント |

| ポイントの利用例 | ・カード年会費に充当 ・商品に交換 ・マイルに交換 |

| ポイントの有効期限 | 3年 ※1度以上のポイント交換かメンバーシップ・リワード・プラスに登録で、ポイントの有効期限は無期限 |

| 特約店・優待店 | ユニバーサル・スタジオ・ジャパン、ザ・プリンス パークタワー東京、ハイアット リージェンシー など |

アメリカン・エキスプレス・ゴールド・カードの基本情報

| 年会費 | 31,900円 |

|---|---|

| 申込資格 | 安定した収入がある人(パート、アルバイト不可) |

| スマホ決済 | Apple Pay |

| 付帯カード | 家族カード:1枚無料(2枚目以降13,200円) |

| 付帯保険 | 海外旅行傷害保険:最高1億円 |

| 公式サイト | アメリカン・エキスプレス・ゴールド・カード |

アメリカン・エキスプレス・ゴールド・カードの付帯保険や継続特典などは、年会費無料にはない充実した内容です。

お得にポイント還元を受けるなら生活様式に合ったカードを選択

ポイントの還元率でクレジットカードを選ぶ場合は、自分のライフスタイルに合った1枚を選ぶのが大切です。

基本の還元率が高いからといって、ポイントが貯まりやすいとは限りません。

なぜなら、クレジットカードはカードごとにポイントアッププログラムを用意している場合が多いからです。

そのため、たくさんポイントを獲得してお得にカードを利用するためには、自分がよく利用するお店やシーンを把握する必要があります。

利用するお店がとくに決まっていない人であれば、通常還元率が高いクレジットカードが好適です。

通常還元率が高いとどこで買い物してもお得

通常還元率が高いカードであれば、どこで利用してもポイントが貯まりやすいです。

そのため、利用するお店が決まっていない人は通常還元率が1.0%以上のカードを選ぶとよいでしょう。

他にもよく利用するのが個人経営の飲食店やお店の場合は、ポイントアップ対象店となる可能性が低いため、通常還元率が高いカードが適しています。

本記事で紹介したクレジットカードのなかで通常還元率1.0%以上のカードは、以下の通りです。

- JCB CARD W

- 楽天カード

- JCB CARD W Plus L

- dカード

- リクルートカード

- TカードPrime

- Orico Card THE POINT

- ビックカメラSuicaカード

- PayPayカード

- dカードGOLD

- アメリカン・エキスプレス・ゴールド・カード

上記カードのなかでも、リクルートカードは年会費無料で通常還元率1.2%と非常に魅力的なカードです。

基本的にポイント還元は、特約店での利用以外では通常還元率が適用となりますが、ポイントアッププログラムを把握するとよりポイントが貯まりやすくなります。

最大還元率はポイントアッププログラムを確認

各クレジットカードには、利用条件や店舗によって還元率がアップする制度を設けているケースが多いです。

例えば、三井住友カード(NL)なら通常還元率は0.5%ですが、ポイントアッププログラムを活用すると5%以上の還元率となります。

三井住友カード(NL)では、セブンイレブンやマクドナルドなど対象の店舗でタッチ決済にて支払いをすると5%が還元されます。

参照元:対象のコンビニ・飲食店で最大5%還元!

さらに、家族の登録人数に応じて最大+5%が還元されるプログラムや、利用頻度の多い店舗を登録し利用すると+0.5%還元されるプログラムなどもあります。

参照元:家族ポイント

選んだお店でポイント+0.5%還元!|クレジットカードの三井住友VISAカード

そのため、対象店舗をよく利用する人や家族みんなカードを利用している人には、三井住友カード(NL)はポイントが非常に貯まりやすいカードです。

このように、一定の条件を満たすとポイント還元率がアップするクレジットカードはたくさんあります。

各クレジットカードの公式サイトで紹介している最大還元率は、ポイントがアッププログラムを達成した場合の還元率がほとんどです。

そのため、最大還元率が高いからといってすぐに選択するのではなく、日常でカードを利用して条件を達成できるかを判断するとよいでしょう。

利用頻度が多い特約店を選ぶとよりお得

決まったお店を利用する機会が多い場合は、そのお店でポイントアップするクレジットカードが最適です。

例えば、イオングループでの買い物が多い人はイオンカード、セブンやイトーヨーカドーでの買い物が多い人はセブンカード・プラスが適しています。

イオンカードは通常還元率が0.5%ですが、イオングループでの利用は常に1.0%です。

さらに、ポイントが2〜5倍になったり、買い物代金が5%offとなったりするイベントを毎月開催しています。

そのため、イオングループをよく利用する人であれば、イオンカードは持っていたほうがよいでしょう。

セブンカード・プラスも、イオンカードと同様に通常還元率が0.5%ですがイトーヨーカドーやセブンイレブンなどでは還元率が1.0%となります。

しかし、セブンイレブンだけに絞ると、タッチ決済利用で還元率が最大5.0%となる三井住友カード(NL)が好適です。

ポイント還元を最大限受けたい場合は、利用頻度が多い店舗を把握すると、自分に最適なクレジットカードを見つけられます。

余計な出費を抑えるなら年会費無料が最適

年間利用額や利用頻度が少ない人は、余計な出費を抑えられる年会費無料が適しています。

年会費が発生するカードは、保証や優待が充実している傾向にありますが、ポイント還元率に関してはそれほど変わりません。

実際に、三井住友カード(NL)と三井住友カードゴールド(NL)では、どちらも通常還元率は0.5%と同じです。

しかし、カードによっては利用額に応じてボーナスポイントが付与されたり、お得なポイントプログラムがあったりする場合もあります。

そのため、年会費が発生するカードの入会は、利用頻度や利用額を計算したうえで検討したほうがよいでしょう。

リボ払いで還元率アップは損する可能性がある

クレジットカードによっては、リボ払いでの支払いで還元率がアップするものがあります。

リボ払いとは、正式にはリボルビング払いといい、あらかじめ設定した金額を毎月支払っていくクレジットカードの支払方法です。

参照元:リボ払いの特徴と利用上の注意 | クレジットの利用 | 消費者のみなさまへ | 一般社団法人日本クレジット協会

リボ払いに設定すると毎月の支払いが定額となり管理が容易になり、さらにポイントがアップするため、一見魅力的に感じます。

しかし、リボ払いでは金額によってポイント以上に利息が発生するため、結果的に損をしてしまう可能性が高いです。

より効率的にポイントを貯めるのであれば、還元率アップのリボ払いよりも、クレジットカードを2枚以上持って使い分けをするのが適しています。

効率よくポイントを貯めるなら使い分けが好適

クレジットカードには、各カードでさまざまな特徴があるため、用途に合わせた使い分けで効率よくポイントを貯められます。

具体的には、ポイント高還元率のメインカードと独自の優待があるサブカードの2枚持ちがおすすめです。

例えば、平日はコンビニで弁当を買い、休日は家族でイオンに行く場合が多い人は、三井住友カード(NL)とイオンカードの2枚持ちが適しています。

他にも、毎日通勤で電車を利用し、日曜日に1週間分の食品をまとめ買いする場合は、ビックカメラSuicaカードとTカードPrimeが好適です。

このように、自分や家族がよく利用するお店やシーン、利用頻度などを想定して最適なカードを選択しましょう。

メインカードは通常還元率が高いカードがおすすめ

メインカードとして持つカードは、場所を問わずポイント高還元の通常還元率が高いカードが適しています。

そのため、メインカードは通常還元率1.0%以上のクレジットカードを選ぶとよいでしょう。

さらに細かくいうと、ポイントを獲得できる金額が低額なほど、無駄なくポイントを獲得できます。

還元率1.0%だとしても1,000円につき10ポイントであれば、1,000円に満たない場合は切り捨てとなり、実際には1.0%以下の還元率とケースがあります。

そのため、メインカードには、100円につき1ポイント付与されるカードがおすすめです。

本記事で紹介したクレジットカードで、通常還元率1.0%以上で100円につき1ポイント付与されるカードは、以下のカードが挙げられます。

- 楽天カード

- dカード

- リクルートカード

- TカードPrime

- Orico Card THE POINT

- PayPayカード

- dカード GOLD

- アメリカン・エキスプレス・ゴールド・カード

メインカードはポイント還元率の高いカードが適していますが、サブカードは優待やサービス面での内容を重視するのがおすすめです。

サブカードはよく利用するお店で還元率が高いカードを選択

クレジットカードには、それぞれ独自の優待やサービスを設けているものがあります。

例えば、イオンカードであれば、カードを持っているだけで20日と30日は買い物代金が5%offです。

他にも、優待特典が充実しているカードであれば、カラオケのルーム料金が30%offとなったり飲食店での食事代金が10%offとなったりするものがあります。

優待特典は、各カードの公式ホームページで確認できるため、カード入会前に確認しておくのがおすすめです。

サブカードは、基本的に利用頻度が低い場合が多いため、余計な支出を抑えられる年会費無料のカードから選ぶとよいでしょう。

スマホ決済との併用でポイント二重取りも可能に

さらに効率的にポイントを貯めたい場合は、スマホ決済や電子マネーとの紐づけがおすすめです。

直接カードで支払いした場合は、カード利用分のポイントのみが貯まります。

一方で、カードから電子マネーにチャージし電子マネーで買い物代金を支払うと、ポイントを二重取りできる場合があります。

他にも、電子マネーとカードの紐づけで、ポイント還元率がアップするケースも多いです。

ポイントアップできるかは、カードと電子マネーやスマホ決済との相性によります。

本記事で紹介したカードと相性のよい電子マネーは、以下の通りです。

| 楽天カード×楽天ペイ | 支払い1.0%+チャージ0.5%で還元率が1.5%に |

|---|---|

| dカード×d払い×dポイントカード | 支払い0.5%+紐づけ0.5%+ポイント1.0%で還元率が2.0%に |

| セゾンパール・アメリカン・エキスプレス・カード×QUIC Pay | 紐づけで2.0%還元に |

| セブンカード・プラス×nanaco | チャージで0.5%+支払い0.5%で還元率が1.0%に |

利用頻度の高い電子マネーやスマホ決済と相性がよいカードを見つけると、効率的にポイントを貯められるでしょう。

利用目的別おすすめ高還元クレジットカード

クレジットカードごとにそれぞれ特徴があるため、利用シーンによって適したカードが異なります。

ここからは、目的や利用シーンごとに好適なクレジットカードを、理由も併せて紹介していきます。

自分に適したカードがわからず悩んでいる人は、ぜひ参考にしてください。

コンビニでの買い物が多いなら三井住友カード(NL)

コンビニでカードを利用する場面が多い人は、三井住友カード(NL)がおすすめです。

三井住友カード(NL)は通常還元率は0.5%と低いのですが、利用する場面によっては還元率が最大5.0%になるため、他のクレジットカードよりもポイントが貯まります。

還元率5.0%が適用となるのは、以下のコンビニでタッチ決済を利用した場合です。

- セブンイレブン

- ローソン

- ポプラ

- セイコーマート

三井住友カード(NL)は、コンビニ以外にもマクドナルドやサイゼリヤ、ドトールコーヒーなどでも最大5.0%還元となります。

参照元:対象のコンビニ・飲食店で最大5%還元!

しかし、利用する店舗が決まっている人に関しては、おすすめのカードが異なります。

ローソンの利用頻度が多い人は、三井住友カード(NL)以外に「ローソンPontaプラス」もおすすめです。

ローソンPontaプラスは、ウチカフェスイーツの還元率が10.0%、20日30日はローソン利用分の還元率が6.0%となります。

ファミリーマートの利用頻度が多い人は、ファミリーマートでの利用で最大4.0%還元となる「ファミマTカード」がおすすめです。

QRコード決済がメインならPayPayカード

日常的にQRコード決済を利用する機会が多い人は、主に利用しているQRコード決済と相性のいいカードが好適です。

例えば、PayPayを利用している人はPayPayカード、楽天ペイを利用している人は楽天カードがおすすめです。

同じ会社が発行しているカードであれば、ポイント還元率がアップする他自動チャージが可能であるため、利便性に優れています。

さらに、貯まったポイントをQRコード決済で利用できる点も、大きなメリットです。

そのため、日常的にQRコードでの決済が多い人は、相性のいいカードを選択し紐づけするのが適しています。

公共料金の支払いならリクルートカード

公共料金の支払いは毎月発生するため、ポイントを獲得できるクレジットカード払いが適しています。

公共料金の支払いでおすすめのカードは、通常還元率が高いリクルートカードです。

リクルートカードは公共料金の支払いでも還元率が変わらないため、1.2%のポイントが毎月貯まっていきます。

一方で、クレジットカードのなかには、公共料金の支払いでポイント還元率が下がってしまうものもあります。

実際に、楽天カードは公共料金の支払いではポイント還元率が0.2%となってしまうため、公共料金の支払いには向いていません。

参照元:カード利用獲得ポイントの還元率が異なるご利用先|楽天カード

ちなみに、コンビニで公共料金を払込票で支払う場合には、クレジットカードが利用できないケースがほとんどです。

参照元:各種料金のお支払い|セブン‐イレブン~近くて便利~

収納代行|ローソン

クレジットカード|サービス|ファミリーマート

そのため、公共料金をクレジットカード払いにする場合は、契約しているガスや電気などの事業者へ事前に申請する必要があります。

電車通勤をしているならビックカメラSuicaカード

電車での通勤や通学をしている人は、ビックカメラSuicaカードがおすすめです。

ビックカメラSuicaカードは、Suicaへのオートチャージや定期券の購入でもポイントが貯まります。

他にも、ビックカメラや駅ビルでの買い物でもポイントが貯まるため、電車を日常的に利用する人はポイントが貯まりやすいカードです。

さらに、貯まったポイントはSuicaにチャージできる点もSuicaユーザーにとって嬉しいポイントといえるでしょう。

ネットショッピングはサイトによって還元率の高いカードが異なる

ネットショッピングでは、サイトによって相性のいいクレジットカードが異なります。

利用者が多い、Amazon・楽天・Yahoo!ショッピングと相性のいいカードは以下の通りです。

- Amazon…「JCB CARD W」

- 楽天…「楽天カード」

- Yahoo!ショッピング…「PayPayカード」

Amazonをよく利用している人は、JCB CARD Wがおすすめです。

JCB CARD Wは、ポイントアップ登録をするとAmazon利用時のポイントが4倍となります。

※ポイントアップ倍率はキャンペーンにより変更となる場合があります。

さらに、貯まったポイントは1ポイント3.5円としてAmazonで利用可能です。

参照元:Amazon.co.jp(JCB CARD W/W plus L限定

ポイントの貯めやすさだけではなく、ポイント利用のしやすさからも、Amazonを利用している人はJCB CARD Wが適しています。

楽天での買い物が多い人は、楽天カードが好適です。

楽天カードは、楽天での買い物利用分はポイント還元率が3.0%となります。

楽天アプリの利用や楽天銀行からカード代金引き落とし設定をすると、さらにポイント還元率がアップします。

参照元:【楽天市場】SPU(スーパーポイントアッププログラム)|ポイント最大16倍

貯まったポイントも1ポイント1円として、そのまま楽天や楽天トラベルなどで利用できるのも楽天カードの魅力です。

Yahoo!ショッピングでの利用であれば、PayPayカードが適しています。

PayPayカードは、Yahoo!ショッピングを利用した際のポイント還元率は最大5.0%です。

参照元:利用特典について – ご利用ガイド|PayPayカード

さらに、5のつく日はポイントが+4%(上限1,000ポイント)が還元されるため、5のつく日にまとめ買いをするとよりポイントが貯まりやすいでしょう。

このように、利用頻度の高いサービスやお店との相性がよいクレジットカードを選ぶと、効率的にポイントが貯まっていきます。

しかし、ポイント還元率でクレジットを選ぶ場合には、注意すべき点もあります。

ポイント還元率でカードを選ぶ際の注意点

ポイント還元率が高いカードは、ポイントが貯まりやすいため魅力的に感じます。

しかし、ポイントは使ってはじめて価値があるものとなります。

そのため、貯めたポイントの価値や使いやすさ、有効期限なども考慮したカード選びが大切です。

1ポイントあたりの価値を確認する

それぞれポイントによって、1ポイントあたりの価値が異なる場合があります。

そのため、ポイントの価値を高めるには、1ポイントあたりの価値の見極めが大切です。

同じ1ポイントでも、1ポイント1円相当や1ポイント5円相当の場合があります。

実際にJCB CARD WやJCB CARD W Plus Lで貯まる「Oki Dokiポイント」は、1ポイント5円相当の価値です。

JCB CARD Wでは1,000円につき2ポイント付与され、1ポイントあたりの価値が5円相当であるため、還元率が1.0%となります。

しかし、交換するものによっては1ポイント5円以下の価値となるため、還元率が1.0%を下回る場合もあります。

例えば、カード代金に充当する場合は1ポイント=3円、Amazonでの利用は1ポイント=3.5円です。

1ポイント5円として交換する場合は、nanacoポイントやビックポイントなど限られたものしかありません。

このように、交換するものによってポイントの価値が下がってしまう場合もあるため、入会前には1ポイントあたりの価値をしっかりと見極めるようにしましょう。

貯めたポイントの使いやすさも考慮

ポイントの種類によっては、使い道が限られている場合もあります。

多くの場合は、支払代金への充当や他のポイントに移行、商品やギフト券と交換などができます。

交換できる商品に気に入ったものがなければ、利用頻度の高い店舗で利用できるポイントへの移行が好適です。

しかし、ポイントによっては他のポイントに移行できず、使い道が限られたポイントも存在します。

例えば、PayPayポイントは、PayPay加盟店で1ポイント1円として利用できる他、ポイント運用が可能です。

ただし、他のポイントには移行できないため、他のポイントと比べると利便性が低いポイントといえるでしょう。

ポイントによって、交換できるものや利用方法が異なるため、カード入会前に貯めたポイントが何に使えるのかを確認しておく必要があります。

ポイントの多くは有効期限がある

ポイントには、有効期限が設けられている場合がほとんどです。

有効期限が短いものでは、1年程でポイントが失効してしまうものもあります。

ポイントの有効期限が短いと、うっかり失効してしまう心配もあるため、有効期限は長いに越したことはありません。

さらに、一般の人であれば1年で貯められるポイントは限られているため、たくさんポイントを貯めたい場合はポイント有効期限が長いカードを選ぶとよいでしょう。

本記事で紹介したクレジットカードのなかでポイントの有効期限が無期限のカードは、以下の通りです。

- セゾンパール・アメリカン・エキスプレス・カード

- PayPayカード

- SAISON GOLD Premium

有効期限が無期限ではありませんが、以下のカードは一定の条件を満たすと実質無期限になります。

| カード名 | 有効期限 | 実質無期限となる一定条件 |

|---|---|---|

| 楽天カード | 1年 | 1年に1度でもポイントを獲得するとポイントは失効しない |

| エポスカード | 2年 | 期限が切れる3か月前からEPOS Netにて有効期限延長の申し込みで2年延長 2年ごとの延長申請で無期限になる |

| TカードPrime | 1年 | 1年に1度でもポイントを獲得・利用すると失効しない |

| アメリカン・エキスプレス・ゴールド・カード | 3年 | メンバーシップ・リワード・プラスに登録で、ポイントの有効期限は無期限 |

ポイントの有効期限で注意すべきなのは、ボーナスポイントです。

ボーナスポイントは、有効期限が短く設定されているケースが多く、使い道も限られている場合があります。

そのため、入会特典などのボーナスポイントは、有効期限を把握し無駄にならないよう活用しましょう。

最低交換ポイントも確認しておく

クレジットカードによっては、利用するポイントの最低交換単位が決まっている場合もあります。

例えば、自動キャッシュバックが魅力のVIASOカードは、1,000ポイント以上ではじめてポイントがキャッシュバックされます。

つまり、1,000ポイント貯まらなければポイントは失効となってしまうのです。

ちなみに、1,000円以上ポイントが貯まると、1円単位でキャッシュバックされます。

他にも、100円単位や500円単位ではじめて交換できるようになるポイントもあります。

そのため、ポイントは1ポイント1円として、1ポイントから利用できるカードがおすすめです。

ポイント還元率は改悪される場合もある

ポイントの還元率やポイントアッププログラムは、条件が改悪される場合もあります。

具体例として、楽天カードでは公共料金の支払いも1.0%還元されていましたが、2021年6月利用分から0.2%還元となってしまいました。

参照元:公共料金等の楽天カード利用獲得ポイントに関するご案内

還元率が1/5まで下がるケースはまれですが、このようにポイント還元率やポイントアップ条件の改悪が実際にあるのです。

ポイント還元率やポイントアップの条件が改悪されると、思うようにポイントが貯まらなくなります。

ポイント条件が改悪された場合は、これまで貯めたポイントを活用したのち解約も検討したほうがよいでしょう。

カードを選ぶ際は還元率以外も比較するのがおすすめ

クレジットカードは、ポイント還元率で選ぶのもよいですが、還元率以外の比較も大切です。

クレジットカードはそれぞれに、優待特典や付帯保険などが異なります。

優待特典では、飲食店やレジャー施設での割り引きを受けられるケースが多いです。

付帯保険では、旅行傷害保険やショッピング保険などがあります。

旅行傷害保険は旅行中のケガや病気に対しての補償を受けられ、ショッピング保険はカードで購入した品の破損や盗難に対する補償を受けられるものです。

他にも、カードの紛失や盗難に対する保険や携帯電話の修理費用などに対する保険が付帯しているカードもあります。

保険が適用となるには、条件を満たす必要がある場合もあるため、付帯保険でカードを選ぶ場合は条件も確認しておくとよいでしょう。

クレジットカードを選ぶ際は、ポイント還元率以外にも優待や付帯保険、付帯カードの有無、デザインなどさまざまな面での比較が大切です。